刚刚迎来两连涨,长园集团的投资者们还沉浸在格力集团增持收获几个涨停板的喜悦中,但5月31日晚间的一则消息,让众人高兴不起来了。

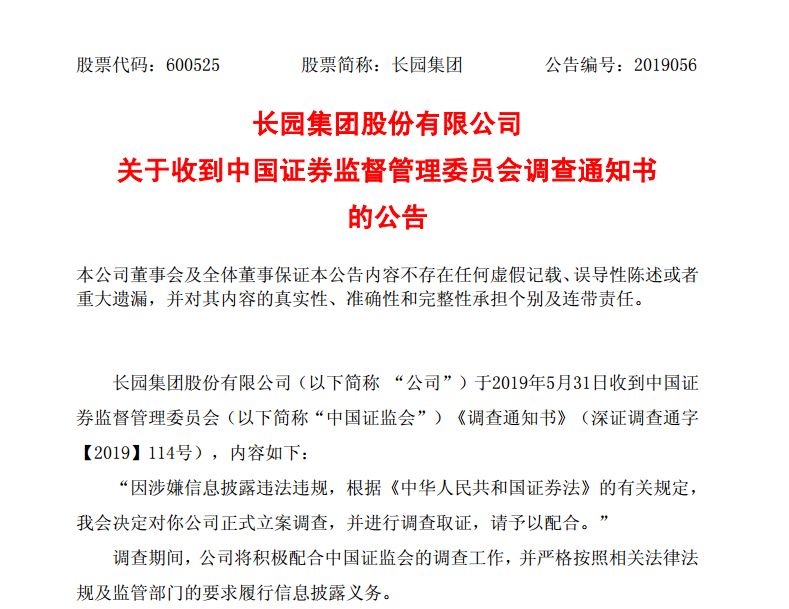

因涉嫌信息披露违法违规,证监会对长园集团正式立案调查。长园集团在相关事项说明中称,公司于2018年12月25日披露了《关于子公司业绩的风险提示性公告》、2019年5月18日披露了《关于子公司长园和鹰相关事项的进展公告》。外界普遍认为,长园集团被立案调查或与子公司长园和鹰涉嫌造假有关。

除了投资者,此刻郁闷的还有格力集团。去年5月,格力集团曾披露试图进入长园集团的计划,无奈这门亲事被“家长”珠海国资委拦下。但是,格力集团并未放弃对长园集团的“追求”,近期集中买入并逼近举牌线。此番长园集团被立案调查的变故,不禁为其后续的增持蒙上一层阴影。

或涉子公司业绩造假

事件要从收购长园和鹰说起。长园集团在2016年6月完成收购长园和鹰80%股权,收购价格为18.8亿元,采用收益法评估,增值率652.02%。股东上海和鹰实业发展有限公司以及上海王信投资有限公司是交易承担业绩承诺的补偿义务人。其承诺长园和鹰2016年、2017年合并报表口径扣除非经常性损益后的净利润分别不低于1.5亿元、2亿元,长园和鹰在2016年-2017年累积合并报表口径扣除非经常性损益后净利润不少于3.5亿元。

2016年开始,长园和鹰在原有设备销售业务的基础上,大力开拓智能工厂总包新业务。长园和鹰2016年、2017年合并报表口径扣除非经常性损益后的净利润分别为1.56亿元、1.76亿元,合计3.32亿元,长园和鹰未完成2017年的承诺及2016年、2017年累积合并报表口径扣除非经常性损益后净利润不少于3.5亿元的承诺。根据早前协议约定,业绩承诺方需向公司补偿的数额为6205.09万元。同时,公司进行2017年度商誉减值测试时,基于谨慎原则,计提商誉减值准备6583.78万元。

在去年披露半年报后,上交所对长园和鹰在内的子公司提出了疑问。长园集团在问询函答复阶段聘请了律所对函件中涉及的长园和鹰的问题进行全面核查,并与律师、会计师一道持续走访智能工厂客户、东南亚出口客户以及国内销售疑点客户,了解业务真实性。

后续的调查结果证实了上交所指出的疑点,公司也展开行动维护自身权益。长园集团介绍,2019年1月,公司向江苏省淮安市中级人民法院起诉上海峰龙科技有限公司、上海和鹰实业发展有限公司、上海王信投资有限公司、尹智勇、孙兰华,要求上海峰龙科技有限公司支付合同款,上海和鹰实业发展有限公司等承担应收账款补足义务,诉讼金额为1.67亿元,已收到法院受理通知书,目前尚未开庭。2019 年3月,公司委托上海市锦天城律师事务所向上海市公安局闵行分局控告长园和鹰原董事长尹智勇挪用资金、职务侵占,上海市公安局闵行分局于2019 年3 月20 日作出《立案告知书》。

麻烦还未结束。2019年4月27日,长园集团披露了2018 年年报,上会会计师事务所(特殊普通合伙)对公司年报出具了保留意见的审计报告。公司同时结合自查发现的长园和鹰涉嫌业绩造假等情况对2016年、2017年业绩进行了追溯调整。

涨停两日后爆雷

涨跌都在一念之间,这句话用在长园集团的投资者身上恰如其分。

受益于格力集团买入长园集团的消息,长园集团5月30日-5月31日连续收获“一字涨停板”,截至5月31日收盘,长园集团报收6.31元/股。

“苦恋情”继续上演?

格力集团与长园集团之间的“恋情”可谓跌宕起伏。

5月29日晚间,长园集团公告公司股东深圳市藏金壹号投资企业(有限合伙)(简称“藏金壹号”)与其他22个主体解除一致行动关系,同时披露了截至5月24日公司前十大股东名单,格力集团旗下的全资子公司珠海格力金融投资管理有限公司(简称“格力金投”)成为长园集团第四大股东,占股3.56%。截至5月24日,格力集团通过两家全资子公司——格力金投和珠海保税区金诺信贸易有限公司,合计持有长园集团4.96%的股份。

长园集团的股权一直很分散,长园集团目前已无实际控制人。截至5月24日,长园集团的第一大股东山东科兴药业有限公司,占股7.81%,第二大股东藏金壹号,占股5.90%,第三大股东吴启权,占股5.25%。

格力集团其实早在去年就开始“倾慕”长园集团,一度到了“谈婚论嫁”的阶段。去年5月15日,长园集团发布晚间公告称,公司收到格力集团出具的《长园集团股份有限公司要约收购报告书摘要》。此次要约收购数量约2.65亿股,占公司已发行股份的20%。要约收购价格19.8元/股,较公司停牌前价格溢价14.06%,要约收购所需资金总额为52.46亿元。

长园集团时任董秘倪昭华当时接受中国证券报记者采访时表示,在格力正式发起要约之前,双方已经就公司的市场情况、产品技术的情况进行了一定沟通,格力集团主要是看好公司三大业务板块。未来是否会与格力集团形成协同效应,还要看后续发展情况。

正当双方眉来眼去之际,格力集团的“家长”珠海国资委表示了反对,这桩交易也就此告吹。

一年之后,格力集团重新对长园集团发起“攻势”,但方式发生了变化,没有直接举牌,而是选择逐步买入。长园集团介绍,格力集团此次增持股份为财务投资,不谋求上市公司控制权。目前格力集团未与长园集团其他股东达成一致行动协议。

早前提出反对意见的珠海国资委已经松口。5月30日,一名珠海市国资委人士向媒体称:“格力集团未来可能会变成投资平台(公司),他们会根据自身研判做相应的决策,既可以是财务投资,也可以根据发展前景完全控股。未来我们会把一些权限下放给集团,让他们通过管资本的角度去改良。”