前一秒还经历着波场创始人孙宇晨天价拍下巴菲特慈善午宴的高光时刻,后一秒就发生比特易联合创始人恵轶杠杆炒币爆仓巨亏而自杀的悲剧。币圈的“无常”从来没有像这样淋漓尽致的演绎着。

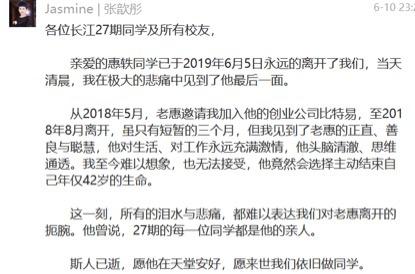

6月10日深夜,币圈在朋友圈疯狂转发一条长江商学院EMABA学员、原比特易合伙人张歆彤在“长江EMABA27官群”的微信,称比特易创始人惠轶于6月5日去世,年仅42岁。

“技术出身,智商很高,又是长商的学员,做过IBM中国研究中心的高级研究员,也做过微软的高级产品经理。玩过互联网金融,还投身到虚拟数字货币领域,没想到却因为杠杆爆炒比特币最后身销名陨。只能说明在这个圈子贪婪欲望是魔鬼。”6月11日,一位惠轶生前好友匿名对《华夏时报》记者惋惜的称。

惠轶与比特易

就在上述事件发生后,本报记者查阅惠轶公开资料显示,其2003年毕业于中国科技大学(编辑出版学学士,管理学硕士),长江商学院EMBA,曾担任IBM中国研究中心高级研究员,Microsoft高级产品经理。在智能硬件、互联网金融等多个领域创办多家公司,包括互联网金融平台“花果金融”和“神仙有财”以及目前在币圈广为人知的比特易。

而比特易是一家区块链市场数据分析与服务平台,为数字货币投资者提供专业的市场分析工具、数据指标和风险管理策略,同时也为监管机构、行业研究机构提供市场数据监控,项目风险监控,非法交易发现与监控等各项专业服务。产品包括数据分析工具、BITEYE、数据开放平台。

“从项目和产品介绍看,比特易似乎并非将炒币作为主营业务。但是根据网上流传出的信息,惠轶疑似动用了客户2000个BTC,用100倍杠杆做空导致爆仓,最终选择自杀。”6月11日,一位币圈资深投资人告诉《华夏时报》。

根据记者统计,按照BTC目前5.5万元的价格计算,惠轶爆仓导致的资金损失超过1亿元。

上海数字货币资深分析师王恒对《华夏时报》分析指出,所谓炒币加杠杆,指的是用户利用自持的本金借币进行双向交易,以撬动多倍资金,通常平台设置的倍数是3倍或者5倍,假如投资人有1个BTC,通过杠杠一次性可以最多借入2个或者4个BTC。当投资人看涨BTC并用借来的本金买入时,可以获得实际涨幅3倍或者5倍的收益。反之亏损也几乎会同步放大。

“期货或者合约指的是,以BTC或者其他虚拟币进行结算的虚拟合约产品,以OKEX合约为例,每一张BTC合约分别代表100美元的BTC,投资者可以通过买入做多合约来获取虚拟数字货币价格上涨的收益,或通过卖出做空来获取虚拟数字货币下跌的收益。合约的杠杆倍数为10或20倍。当用户开出合约时,需要向平台抵押一定比例的保证金,与此同时开始自动计算保证金率。当开10倍杠杆时,即保证金率小于等于10%;20倍杠杆时,保证金率小于等于20%,将引发强制平仓,俗称爆仓。如果满仓开10倍杠杠的BTC看涨合约,当BTC下跌10%,用户将会爆仓。而惠轶使用了100倍杠杠开空,假如满仓操作,当BTC价格上涨1%,账户内资金将会损失殆尽。”王恒指出。

而惠轶的自杀,则是来自于他此前看空比特币,但是加密数字货币市场的5月行情却出乎他意料的大涨,他2000个比特币全部爆仓损失殆尽。

软银撇清损失谁承担

截止本文发稿,惠轶家人未发布惠轶去世的讣告,比特易公司层面也未出具正式消息,关于惠轶的死因依然扑朔迷离,而客户损失的1亿元资金该如何补偿则成为关注的焦点。

就在6月11日,软银中国公开回应称,比特易并非软银中国的被投企业,比特易只是软银中国在去年曾接触过的拟投资项目,但早在去年底,软银中国已最终放弃了投资计划,并未实际进行这笔投资。

而之所以软银中国发布上述消息,则是源于2018年4月,一则软银中国和蓝驰创投联合投资“比特易”的消息出现在各大区块链媒体和创投媒体。业界将比特易解读为软银中国在国内投资的第一个区块链项目,因此备受圈内人士关注。

“软银说没有投,但是比特易又公开宣传获得了软银的投资,哪个投资人可以去追责?毕竟,大部分投资人选择将资金放在比特易托管的时候,很大程度上是看中软银中国的背书。而惠轶作为公司创始人,能够一人操控2000BTC,也可见平台的风控是如何的。”一位比特易客户对《华夏时报》称。

更有微博用户贴图称,区块链项目比特易办公室一个多月前就无人办公,用户托管的数百比特币下落不明。